Die Quadratur des Dreiecks? Innergemeinschaftliches Dreiecksgeschäft mit vier Beteiligten

Das EuG hat entschieden

Das EuG hat mit Urteil vom 3. Dezember 2025 (T-646/24) entschieden, dass auch bei vier Wirtschaftsteilnehmern die Regelung über innergemeinschaftliche Dreiecksgeschäfte Anwendung findet, wenn die Voraussetzungen des Art. 141 MwStSystRL erfüllt sind und sich dem „Dreieck“ ein weiterer Umsatz anschließt.

Die deutsche Finanzverwaltung sieht das bisher anders; das „Dreieck“ darf nach ihrer Auffassung nur am Ende einer Lieferkette stehen.

Unternehmer müssen aktuell also die gesamte Lieferkette überblicken und, als der nicht im Land des Transportbeginns oder -endes ansässige Beteiligte in der Kette, zwingend den Hinweis „Reverse Charge“ in der Rechnung geben. Der Hinweis ist nicht nachholbar, wie der EuGH festgestellt hat (C-247/21). Über diese Frage wird nunmehr voraussichtlich das EuG im Rahmen eines anhängigen Vorabentscheidungsersuchens aus Österreich erneut entscheiden.

Diese Situation führt zu hohen Sorgfaltsanforderungen und bei Arbeitsfehlern zu definitiven Umsatzsteuerschulden. Es wird versucht, diese Folgen im Rahmen von Billigkeitsanträgen abzuwenden. Dazu ist ebenfalls ein BFH-Verfahren anhängig, das wir begleiten (V R 44/25; Billigkeitsantrag bejaht von der Vorinstanz FG Düsseldorf 1 K 2832/19 U).

Sachverhalt

Die Klägerin, eine slowenische Handelsgesellschaft, und das Finanzministerium Sloweniens streiten über die Rechtmäßigkeit eines von der slowenischen Steuerverwaltung erlassenen Bescheids über die Berechnung der Mehrwertsteuer.

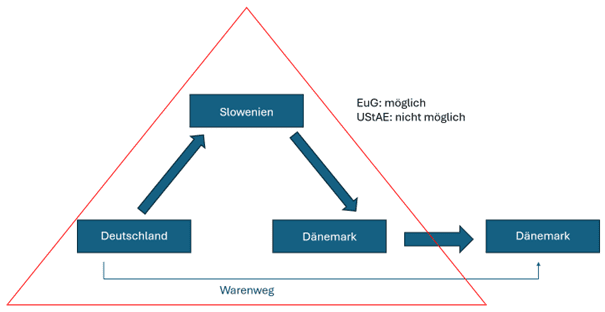

Die Klägerin erwarb in den Jahren 2015 und 2016 von in Deutschland registrierten Lieferanten Soja- und Rapstrester sowie Rapsöl, die sie an drei in Dänemark für Mehrwertsteuerzwecke erfasste Gesellschaften weiterverkaufte. Die Beförderung der Waren erfolgte unmittelbar aus Deutschland nach Dänemark und wurde von der Klägerin organisiert und bezahlt.

Im Rahmen eines Auskunftsersuchens stellte sich heraus, dass die dänischen Gesellschaften weder die Waren erworben noch die entsprechende Mehrwertsteuer entrichtet hatten, sie weder über Lagerhallen noch über Büros in Dänemark verfügten und es sich bei ihnen deshalb um säumige Wirtschaftsteilnehmer handelt.

Die von der Klägerin erworbenen Waren wurden an Lager oder Mischanlagen in Dänemark geliefert, wo sie im Namen der Gesellschaft dänischen Rechts ANC Group abgeholt wurden. Somit umfasste die Lieferkette vier Wirtschaftsteilnehmer aus drei verschiedenen Mitgliedstaaten.

Der slowenischen Steuerverwaltung zufolge war die Klägerin nicht berechtigt, die im slowenischen Recht vorgesehene Vereinfachungsmaßnahme zu nutzen, mit der sie die Pflicht zur Entrichtung der Mehrwertsteuer auf die drei dänischen Gesellschaften übertragen hatte. Auch war die slowenische Steuerverwaltung der Ansicht, dass die Klägerin keinen Anspruch auf Minderung ihrer Steuerbemessungsgrundlage in Höhe der in Dänemark entrichteten Mehrwertsteuer gehabt hat, da sie von ihrer Mitwirkung an Umsätzen, die auf die Begehung eines Mehrwertsteuerbetrugs gerichtet gewesen sind, Kenntnis hatte.

Den Einspruch der Klägerin wies das Finanzministerium zurück, woraufhin sie Klage beim Verwaltungsgericht Sloweniens erhob. Anschließend war der Sachverhalt vom Europäischen Gericht zu entscheiden.

Entscheidung

Bei einem innergemeinschaftlichen Dreiecksgeschäft wird der Gegenstand unmittelbar vom ersten Mitgliedstaat in den dritten Mitgliedstaat befördert. Dafür besteht eine Regelung, nach der der Zwischenerwerber, der im zweiten Mitgliedstaat für Mehrwertsteuerzwecke erfasst ist, von der Steuer befreit wird und die Besteuerung auf den Enderwerber im dritten Mitgliedstaat verlagert wird, wobei sich der Zwischenerwerber im dritten Mitgliedstaat nicht für Mehrwertsteuerzwecke erfassen lassen muss. Im Streitfall umfasste die Lieferkette vier anstatt drei Wirtschaftsteilnehmer. Allerdings verlangt Art. 141 lit. c und d MwStSystRL weder, dass der Empfänger einer „anschließenden Lieferung“ die tatsächliche Verfügungsgewalt über den gelieferten körperlichen Gegenstand erlangt, noch, dass dieser körperliche Gegenstand physisch zu dieser Person befördert und/oder physisch von ihr in Empfang genommen wird. Vielmehr kommt es darauf an, ob über den Gegenstand verfügt werden kann. Diese Auslegung wird durch die Ziele der Ausnahmeregelung in Art. 42 und 141 MwStSystRL gestützt. Im Rahmen des innergemeinschaftlichen Erwerbs soll sichergestellt werden, dass der Enderwerber die Mehrwertsteuer schuldet. Gleichzeitig soll verhindert werden, dass der Umsatz doppelt besteuert wird. Die Regelungen enthalten keine Begrenzung auf eine bestimmte Anzahl beteiligter Unternehmer. Folglich sind die Regelungen für innergemeinschaftliche Dreiecksgeschäfte auch bei mehr als drei beteiligten Parteien anwendbar.

Darüber hinaus stellt das EuG klar, dass es für Art. 141 lit. c MwStSystRL unerheblich ist, ob ein Wirtschaftsteilnehmer, der die für Dreiecksgeschäfts vorgesehene Vereinfachungsmaßnahme nutzt, weiß, dass die betreffenden Gegenstände nicht physisch zu der Person befördert werden, an die die anschließende Lieferung bewirkt wird, sondern an ihren Kunden, an den sie diese Gegenstände weiterverkauft und der in demselben Mitgliedstaat für Mehrwertsteuerzwecke erfasst ist wie der Wiederverkäufer.

Auch wird noch einmal betont, dass eine betrügerische oder missbräuchliche Berufung auf das Unionsrecht nicht erlaubt ist, sondern in solchen Fällen die Berufung auf die Vereinfachungsregel versagt werden muss. Dies dient dem Ziel der Bekämpfung von Steuerhinterziehung, Steuerumgehung und Missbrauch. Und dies gilt auch dann, wenn der Steuerpflichtige wusste oder hätte wissen müssen, dass er an einem Umsatz mitwirkte, der in eine von einem anderen Wirtschaftsteilnehmer der Lieferkette begangene Steuerhinterziehung einbezogen war. Aus diesem Grund stellt die Versagung von Vorteilen, die sich aus der MwStSystRL ergeben, keinen Verstoß gegen den Grundsatz der Verhältnismäßigkeit und die Grundsätze der Neutralität, der Rechtssicherheit oder des Vertrauensschutzes dar.

Einordnung

Dieses Urteil entzieht Abschn. 25b Abs. 2 UStAE die Grundlage. Zurzeit wendet die deutsche Finanzverwaltung die Vereinfachung des innergemeinschaftlichen Dreiecksgeschäfts nur an, wenn es unter den letzten drei Beteiligten einer Lieferkette stattgefunden hat. Diese Auffassung verstößt aufgrund der neuen Rechtsprechung jedoch gegen das Unionsrecht.

In einem früheren Urteil betonte der EuGH, dass eine rückwirkende Rechnungskorrektur bei einem missglückten Dreiecksgeschäft nicht möglich ist (C-247/21). Ein Rechnungshinweis bezüglich der Umkehrung der Steuerschuldnerschaft auf den Leistungsempfänger ("Reverse Charge") ist zwingende Voraussetzung für die Inanspruchnahme der Vereinfachung.

Da die Vierparteienkonstellation nach deutscher Verwaltungsauffassung bisher nicht möglich ist, stellt sich die Frage, wie mit entsprechenden Fällen umgegangen werden kann, wenn ein Einspruch nicht mehr möglich ist.

Empfehlung

Es empfiehlt sich, in Unternehmen im Falle von Drei- und „Vierecksgeschäften“ auf besonders sorgfältige Prozesse zu achten, statt Dreiecksgeschäften alternative Gestaltungen zu erwägen und im Falle missglückter Dreiecksgeschäfte Bescheide durch Einspruch und Verweis auf die anhängigen Verfahren offenzuhalten und zugleich vorsorglich einen Billigkeitsantrag zu stellen.