Die ZfU ist Ihr erfahrener Partner für alle Fragen des nationalen und internationalen Umsatzsteuerrechts. Als ausgewiesene Umsatzsteuer-Experten lösen wir auch komplexe umsatzsteuerrechtliche Problemstellungen kompetent – und schaffen Mehrwert durch die Optimierung Ihrer Betriebsabläufe.

Die ZfU berät Unternehmen jeder Größenordnung. Zu unseren Mandanten zählen Einzelunternehmer, Unternehmen aus dem Mittelstand sowie internationale Konzerne. Darüber hinaus sind wir als Berater für Berater tätig. Profitieren Sie mit uns von zielführender Beratung, verlässlichen Aussagen und kurzen Reaktionszeiten.

Ihr Partner für Umsatzsteuerrecht

National und international

Die ZfU ist Ihr erfahrener Partner für alle Fragen des nationalen und internationalen Umsatzsteuerrechts. Als ausgewiesene Umsatzsteuer-Experten lösen wir auch komplexe umsatzsteuerrechtliche Problemstellungen kompetent – und schaffen Mehrwert durch die Optimierung Ihrer Betriebsabläufe.

Die ZfU berät Unternehmen jeder Größenordnung. Zu unseren Mandanten zählen Einzelunternehmer, Unternehmen aus dem Mittelstand sowie internationale Konzerne. Darüber hinaus sind wir als Berater für Berater tätig. Profitieren Sie mit uns von zielführender Beratung, verlässlichen Aussagen und kurzen Reaktionszeiten.

News & Veranstaltungen

Webinar: Aktuelles zur E-Rechnung

In Kürze erhalten Sie alle aktuellen Informationen und Handlungsempfehlungen zur E-Rechnung im Rahmen unsers Webinars "Aktuelles zur E-Rechnung". Für weitere Infos und Anmeldung klicken Sie hier.

Sonder-Newsletter: Verrechnungspreise und Umsatzsteuer

Der EuGH hat sich mit Urteil vom 4. September 2025 (C-726/23) zur Auslegung von Art. 2 Abs. 1 lit. c sowie der Art. 168 und 178 MwStSystRL geäußert. Demnach ist die Vergütung, die eine Muttergesellschaft für Dienstleistungen erhält, die sie gegenüber ihrer Tochtergesellschaft erbringt, als Entgelt für eine steuerbare Dienstleistung anzusehen. Zudem darf die Steuerverwaltung von einem Steuerpflichtigen, der den Vorsteuerabzug geltend macht, die Vorlage anderer Dokumente als der Rechnung verlangen, sofern diese Nachweise für diese Zwecke erforderlich sind und ihre Anforderung verhältnismäßig ist.

Steuerbefreiung für Dienstleistungen selbständiger Zusammenschlüsse trotz allgemeiner Nutzung

Der EuGH hat mit Urteil vom 22. Januar 2026 (C-379/24, C-380/24) entschieden, dass Leistungen selbständiger Zusammenschlüsse von Personen auch dann nach Art. 132 Abs. 1 lit. f MwStSystRL steuerfrei sein können, wenn sie allgemeinen Charakter haben und nicht ausschließlich der steuerbefreiten Tätigkeit der Mitglieder dienen.

Gesamtschuldnerische Haftung nach Wegfall des Steuerschuldners

Mit Urteil vom 11. Dezember 2025 (C-121/24) hat der EuGH entschieden, dass eine nationale Regelung zur gesamtschuldnerischen Mehrwertsteuerhaftung auch dann unionsrechtskonform ist, wenn der Steuerschuldner nicht mehr existiert, sofern der Haftende einen Steuermissbrauch kannte oder kennen musste.

Kennziffer 500

Seit 2017 besteht die Möglichkeit, die Finanzverwaltung über weitere oder abweichende Angaben oder Sachverhalte im Rahmen der Umsatzsteuer-Voranmeldung zu informieren. Ab dem Besteuerungszeitraum 2026 wird die pauschale Kennziffer 23 nun durch die differenzierte Kennziffer 500 ersetzt.

(Wieder-)Einführung des ermäßigten Steuersatzes auf Restaurant- und Verpflegungsdienstleistungen

Der Umsatzsteuer-Anwendungserlass wird mit Schreiben vom 22. Dezember 2025 geändert. Die Änderungen betreffen Restaurant- und Verpflegungsdienstleistungen ab dem 1. Januar 2026.

Umsatzsteuerrechtliche Behandlung des Direktverbrauchs aus dem Betrieb von Anlagen zur Energieerzeugung

Der Umsatzsteuer-Anwendungserlass wird mit Schreiben vom 17. Dezember 2025 geändert. Geregelt wird die Behandlung des Direktverbrauchs aus dem Betrieb von Anlagen zur Energieerzeugung.

Neuer § 21b UStG

Der Bundesrat hat am 19. Dezember 2025 dem Steueränderungsgesetz 2025 zugestimmt. Mit diesem Gesetz wird u.a. der neue § 21b UStG eingeführt, der Sonderregelungen bei der Nutzung der zentralen Zollabwicklung nach Art. 179 des Zollkodex der Union (UZK) enthält.

Tooling

Im Rahmen des Juni-Newsletters haben wir über den Schlussantrag der Generalanwältin (C-234/24) berichtet. Nun hat der EuGH den Fall am 23. Oktober 2025 entschieden.

Umsatzsteuerbefreiung nach § 4 Nr. 18 UStG

Mit Schreiben vom 11. Dezember 2025 hat das Bundesministerium der Finanzen den Umsatzsteueranwendungserlass geändert.

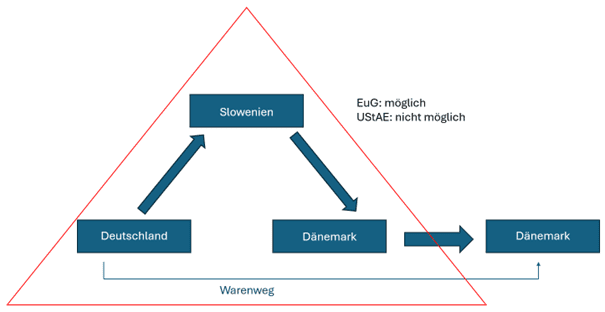

Die Quadratur des Dreiecks? Innergemeinschaftliches Dreiecksgeschäft mit vier Beteiligten - das EuG hat entschieden

Das EuG hat mit Urteil vom 3. Dezember 2025 (T-646/24) entschieden, dass auch bei vier Wirtschaftsteilnehmern die Vereinfachungsregel über ein innergemeinschaftliches Dreiecksgeschäft Anwendung findet, wenn die Voraussetzungen des Art. 141 MwStSystRL erfüllt sind und sich dem "Dreieck" ein weiterer Umsatz anschließt.

Erbringung einer unentgeltlichen Rechtsdienstleistung

Der EuGH hat mit Urteil vom 23. Oktober 2025 (C-744/23) entschieden, dass die Erbringung einer unentgeltlichen Rechtsdienstleistung eine Dienstleistung gegen Entgelt darstellt, wenn die unterlegene Partei verpflichtet ist, dem Anwalt der obsiegenden Partei ein gesetzlich festgelegtes Honorar zu zahlen.

Mehrwertsteuerbefreiung innergemeinschaftlicher Lieferungen

Der EuGH hat mit Urteil vom 13. November 2025 (C-639/24) die Gelegenheit wahrgenommen, Klarstellungen zu den Voraussetzungen vorzunehmen, die für die Mehrwertsteuerbefreiung bei innergemeinschaftlichen Lieferungen gelten.

Platzierungsabhängige Zahlungen

Der Umsatzsteuer-Anwendungserlass wird mit Schreiben vom 3. November 2025 geändert. Die Änderung betrifft die umsatzsteuerliche Bedeutung von Preisgeldern.

Vorsteuerberichtigung bei Entgeltrückzahlung durch Bürgen

Der BFH hat mit Urteil vom 8. Juli 2025 (XI R 31/23) einen Fall entschieden, in dem ein Unternehmer eine Anzahlung geleistet hat. Er zog die Vorsteuer aus der Anzahlung. Die Leistung, die er erhalten sollte, wurde aber nicht erbracht. Der Unternehmer hat stattdesen eine teilweise Erstattung empfangen - durch einen Dritten. Muss der Unternehmer seinen Vorsteuerabzug nun teilweise berichtigen?

Besteuerung der Übertragung von Einzweck-Gutscheinen nach Inkrafttreten der Gutschein-Richtlinie

Der BFH hat nach einer Vorlage an den EuGH (EuGH, Urteil vom 18. April 2024 – C-68/23) in seinem Beschluss vom 25. Juni 2025 (XI R 14/24) entschieden, unter welchen Voraussetzungen ein Gutschein als Einzweck- oder Mehrzweckgutschein zu behandeln ist.

Vorsteuerberichtigung bei Rückzahlung von Einfuhrumsatzsteuer nach insolvenzrechtlicher Anfechtung

Der BFH hat mit Urteil vom 4. Juni 2025 (XI R 7/22) entschieden, dass die Rückzahlung der Einfuhrumsatzsteuer in die Insolvenzmasse zu einer Vorsteuerberichtigung führt.

Abschaffung der Zollfreigrenze

Die EU-Finanzminister haben sich auf ihrer Ratstagung am 13. November 2025 auf die Abschaffung der 150 €-Zollfreigrenze geeinigt.

Zur Unkenntnis der Finanzbehörde bei einer Steuerhinterziehung durch Unterlassen nach § 370 Abs. 1 Nr. 2 AO

Der BFH hat mit Urteil vom 14. Mai 2025 (VI R 14/22) entschieden, dass die Finanzbehörde keine Kenntnis von den für die Steuerfestsetzung wesentlichen tatsächlichen Umständen hat, wenn es sich um elektronische Daten handelt, die nicht automatisch zur Akte gelangen und lediglich auf abrufbaren Datenspeichern liegen.

Kostenloser erstmaliger Zugang zum E-Abo einer Zeitung in den Jahren 2009 bis 2012

Der BFH hat mit Urteil vom 9. Juli 2025 (XI R 29/23) entschieden, dass die Lieferung einer Print-Zeitung und der Zugang zu einem E-Paper zwei selbständige Hauptleistungen sind.

Umsatzsteuerbefreiung für unmittelbar dem Schul- und Bildungszweck dienende Leistungen

Das Bundesministerium der Finanzen veröffentlichte am 24. Oktober 2025 endlich das ("finale") BMF-Schreiben zur Umsatzsteuerbefreiung für unmittelbar dem Schul- und Bildungszweck dienende Leistungen.

Steuerfreie Tarifoptimierung von Versicherungsverträgen

Der BFH hat mit Urteil vom 8. Juli 2025 (XI R 7/23) entschieden, dass die Vermittlung von kostengünstigeren Krankenversicherungsverträgen ohne Wechsel des Versicherers nach § 4 Nr. 11 UStG steuerfrei ist.

Kein Vertrauensschutz bei fehlender Gelangensbestätigung

Das Finanzgericht Niedersachsen hat mit Urteil vom 13. Mai 2025 (5 K 9/25) entschieden, dass sich der Lieferer bei fehlender Gelangensbestätigung nicht auf Vertrauensschutz berufen kann.

Finanzämter in Rheinland-Pfalz versenden Schreiben künftig auch digital

Das Landesamt für Steuern Rheinland-Pfalz hat darüber informiert, dass Bürger und Steuerberatungen ab Herbst 2025 Schreiben der Finanzämter nicht mehr nur per Post, sondern auch elektronisch über das Online-Portal „Mein ELSTER“ erhalten können.

Elektronisch erbrachte Dienstleistungen

Der EuGH hat sich in seinem Urteil vom 9. Oktober 2025 (C-101/24) mit elektronisch erbrachten Dienstleistungen über einen Appstore beschäftigt. Dabei ging es um Auslegungsfragen zu Art. 28 und 203 MwStSystRL.

Änderung des Umsatzsteuer-Anwendungserlasses im Zusammenhang mit der Einführung der obligatorischen E-Rechnung

Das Bundesministerium der Finanzen (BMF) ändert mit Schreiben vom 15. Oktober 2025 den Umsatzsteuer-Anwendungserlass (UStAE) im Zusammenhang mit der Einführung der obligatorischen elektronischen Rechnung bei Umsätzen zwischen inländischen Unternehmern ab dem 1. Januar 2025.

Wiedereinsetzung in den vorigen Stand: Keine Lesebestätigung bei Einspruch per E-Mail notwendig

Der BFH hat mit Urteil vom 29. April 2025 (VI R 2/23) entschieden, dass Wiedereinsetzung in den vorigen Stand zu gewähren ist, wenn ein Einspruch per E-Mail eingelegt wurde und der Absender alles ihm Mögliche getan hat, damit die E-Mail seinen Verantwortungsbereich tatsächlich verlässt.

Änderung des Umsatzsteuer Anwendungserlasses im Bereich der Land- und Forstwirtschaft

Das Bundesministerium der Finanzen (BMF) hat mit Schreiben vom 30. September 2025 eine Änderung des Umsatzsteuer Anwendungserlasses im Bereich der Land- und Forstwirtschaft veröffentlicht.

Amazon beendet umstrittenes Commingling-Verfahren

Amazon hat auf seiner diesjährigen Accelerate-Konferenz in Seattle bekanntgegeben, dass das umstrittene Logistikkonzept „Commingling“ eingestellt wird.

Steuerfreiheit von Betreuungs- und Pflegeleistungen

Der BFH hat mit Urteil vom 30. April 2025 (XI R 25/24) entschieden, dass Betreuungs- und Pflegeleistungen, die aus dem Persönlichen Budget bestritten werden, steuerfrei sind.

E-Mails als vorzulegende Handels- und Geschäftsbriefe

Der BFH hat mit Urteil vom 30. April 2025 (XI R 15/23) entschieden, dass auch E-Mails nach § 147 Abs. 1 Nr. 2 und Nr. 3 AO Handels- und Geschäftsbriefe sein können.

Entwurf eines Steueränderungsgesetzes 2025

Das BMF hat Referentenentwürfe für die steuerlichen Änderungen zum Jahreswechsel 2025/2026 online gestellt.

Muster der Umsatzsteuererklärung für die Fahrzeugeinzelbesteuerung

Das Bundesministerium der Finanzen hat am 25. August 2025 ein Muster der Umsatzsteuererklärung für die Fahrzeugeinzelbesteuerung veröffentlicht. Das BMF-Schreiben vom 26. Januar 2022 wird ersetzt.

Umsatzsteuerliche Einordnung von Umsätzen aus Online-Veranstaltungsdienstleistungen

Das Bundesministerium der Finanzen hat am 8. August 2025 ein Schreiben zur umsatzsteuerlichen Einordnung von Umsätzen aus Online-Veranstaltungsdienstleistungen veröffentlicht, welches das BMF-Schreiben vom 29. April 2024 ersetzt.

Nachträgliche Berichtigung des Mehrwertsteuersatzes

Der EuGH hat mit Urteil vom 1. August 2025 (C-794/23) darüber entschieden, dass bei einer nachträglichen Korrektur des Mehrwertsteuersatzes die gegenüber Nichtsteuerpflichtigen zu Unrecht ausgewiesene Mehrwertsteuer nicht geschuldet wird. Zudem dürfen Steuerbehörden oder nationale Gerichte bei vereinfachten Rechnungen nach Art. 238 Schätzungen vornehmen, sofern die Rechte des Steuerpflichtigen gewahrt werden.

Steuerfreiheit bei ungewollter Ausfuhr?

Der EuGH hat mit Urteil vom 1. August 2025 (C-602/24) zur Auslegung des Art. 146 Abs. 1 lit. b MwStSystRL Stellung genommen. Gegenstand des Verfahrens war eine als innergemeinschaftliche Lieferung angemeldete Lieferung von Gegenständen, bei der der Erwerber die Gegenstände nach Orten außerhalb der Union ausgeführt hatte.

Ermäßigter Steuersatz - fallen Sudoku-Hefte unter die Position 4902 der KN?

Der EuGH hat sich mit Urteil vom 1. August 2025 (C-375/24) zur Einreihung von regelmäßig erscheinenden Sudoku-Rätselheften unter die Tarifposition 4902 der Kombinierten Nomenklatur (KN) geäußert und entschieden, dass diese dem ermäßigten Steuersatz unterfallen können.

Die Anforderungen an eine Rechnung i.S.d. § 14c Abs. 2 UStG

Der BFH hat sich mit Beschluss vom 19. März 2025 (XI R 4/22) zu den Anforderungen an eine Rechnung i.S.d. § 14c Abs. 2 UStG geäußert. Diese erfüllt ein Dokument, wenn es den Rechnungsaussteller, den Leistungsempfänger, eine Leistungsbeschreibung sowie das Entgelt und Angaben zur gesondert ausgewiesenen Umsatzsteuer enthält.

Versagung des Rechts auf Vorsteuerabzug und gleichzeitige Auferlegung einer gesamtschuldnerischen Verpflichtung

Der EuGH hat mit Urteil vom 10. Juli 2025 (C‑276/24) zur Auslegung des Art. 205 der Mehrwertsteuersystemrichtlinie (MwStSystRL) Stellung genommen. Im Streitfall ging es darum, ob neben der Versagung des Vorsteuerabzugs auch eine gesamtschuldnerische Verpflichtung zur Entrichtung der Mehrwertsteuer auferlegt werden kann.

Umsatzsteuer im Kfz-Handel

10. Kfz-Workshop 2025

Am 9. Oktober 2025 wird in Münster zum zehnten Mal der Kfz-Workshop der ZfU Steuerberatungsgesellschaft mbH und des Beraterverbunds am Mittelhafen stattfinden. Über den Dächern von Münster erläutern wir Ihnen die aktuelle Rechtslage und Empfehlungen für Ihre Praxis.

Bearbeitungsgebühren im Zusammenhang mit Ausfuhrlieferungen

Der EuGH hat sich mit Urteil vom 1. August 2025 (C-427/23) zu Bearbeitungsgebühren im Zusammenhang mit Ausfuhrlieferungen geäußert.

Neue Mehrwertsteuer-Leitlinien

Die bei der Europäischen Kommission eingerichtete MwSt.-Expertengruppe (VAT Expert Group - VEG) hat am 15. Juli 2025 vier neue Leitlinien veröffentlicht. Es ist zu beachten, dass diese rechtlich nicht bindend sind und demnach auch nicht zwingend befolgt werden müssen.

Ermäßigter Steuersatz auf die Lieferung von Holzhackschnitzeln als Brennholz

Durch Artikel 24 Nr. 16 lit. a des Jahressteuergesetzes 2024 (JStG 2024) wurde die Nummer 48 lit. a der Anlage 2 zum UStG angepasst.

Vorsteuerabzug der Muttergesellschaft

Der EuGH hat sich mit Urteil vom 3. Juli 2025 (C‑808/23) zur Auslegung von Art. 72 und 80 der Mehrwertsteuersystemrichtlinie (MwStSystRL) geäußert. Im Fokus stand die Frage, ob es sich bei Dienstleistungen, die eine Muttergesellschaft an ihre Tochtergesellschaften erbringt, immer um dem Konzern eigene Dienstleistungen handelt, deren Normalwert nicht durch einen Vergleich, wie er in Art. 72 S. 1 MwStSystRL vorgesehen ist, bestimmbar ist.

Fristablauf für das Vorsteuer-Vergütungsverfahren

Wir möchten Sie auf die Frist für Ihren Antrag im Vorsteuer-Vergütungsverfahren hinweisen.

Voraussetzungen der Untätigkeitsklage bei unterbliebener Entscheidung des Finanzamts

Das Finanzgericht München hat sich mit Urteil vom 6. August 2024 (12 K 254/18) zu den Voraussetzungen einer Untätigkeitsklage geäußert, wenn das Finanzamt trotz Einlegung des Einspruchs nach Ablauf einer angemessenen Frist keine Entscheidung erlassen hat.

Bundeseinheitlicher Vordruck für die Umsatzsteuer-Sonderprüfung; Vordruckmuster USt 7 A

Das Bundesministerium der Finanzen hat das Vordruckmuster USt 7 A - Anordnung einer Umsatzsteuer-Sonderprüfung überarbeitet. Damit wird die bisherige Fassung aus dem BMF-Schreiben vom 6. Dezember 2024 ersetzt.

Vertrauensschutz bei der Differenzbesteuerung

Der BFH hat dem EuGH eine Frage zur Prüfung des Vertrauensschutzes bei der Differenzbesteuerung zur Vorabentscheidung vorgelegt (XI R 23/24).

Steuerbefreiung für Vertretungen im ärztlichen Notdienst

Der BFH hat mit Urteil vom 14. Mai 2025 (XI R 24/23) über Vertretungsleistungen im ärztlichen Notfalldienst sowie über die Entnahme von Blutproben durch einen Arzt entschieden. Streitthema war hier, ob diese Leistungen als steuerfrei oder steuerpflichtig zu behandeln sind.

Keine Berichtigung ohne Ursprungsrechnung

Der BFH hat mit Urteil vom 30. Mai 2025 (V B 61/23) entschieden, dass die Berichtigung eines Dokuments, das dem nach der Rechtslage im Jahr 1999 für den Vorsteuerabzug maßgeblichen Schriftformerfordernis nicht entsprach, nicht zu einer Rechnungsberichtigung, sondern zu einer erstmaligen Rechnungserteilung führt.

Unsere Netzwerke und Auszeichnungen

Die ZfU gehört dem WIRAS Verbund, der International VAT Association und dem Tax & Legal Excellence Network an. Wir wurden unter anderem von brandeins als „Beste Steuerberater 2020“ ausgezeichnet.

Wir halten Sie auf dem Laufenden zu umsatzsteuerrechtlichen Neuerungen und aktuellen Veranstaltungen.